Null- und Eintagesoptionen an der Wall Street begannen letzten Herbst den Slot Machines und Roulette-Tischen in Las Vegas den Rang abzulaufen. Anfang 2022 hatte die Terminbörse Chicago Board of Options Exchange (CBOE) nebst den wöchentlichen und monatlichen Options-Kontrakten auch solche von 5 Tagen Laufzeit mit kurzfristigem Verfall am Montag, Mittwoch und Freitag eingeführt.

Mit den Daytradern und Privatanlegern auf der kommissionsfreien Handelsplattform Robinhood kam der Durchbruch in diesem Segment. Die Volumen sind regelrecht explodiert. Bei diesen Null- und Eintages-Optionen - sogenannte 0dte-Optionen - kaufen oder verkaufen Anleger eine Call-Option (bei Kauf eine Wette auf steigende Kurse) oder einen Put-Kontrakt (bei Kauf eine Wette auf sinkende Kurse) mit Verfall am selben oder nächsten Tag.

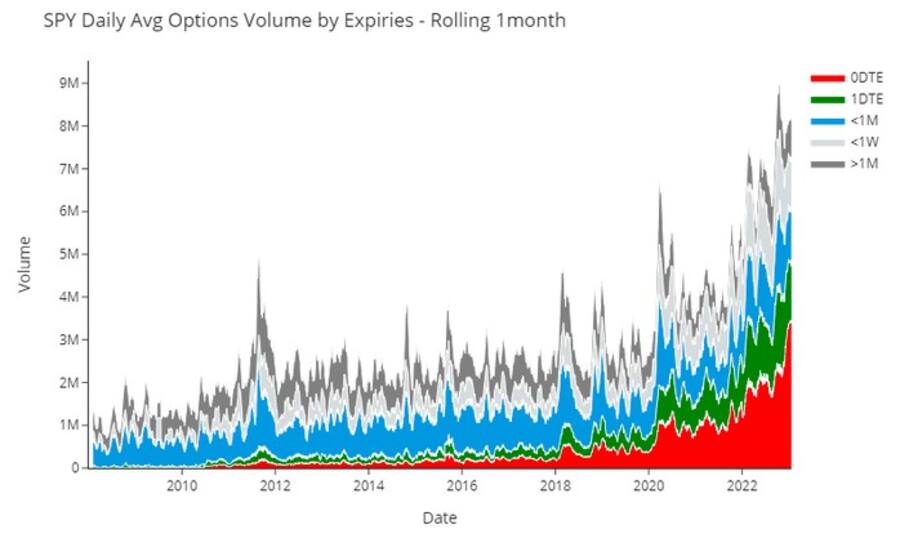

Volumen von Optionsverfall auf dem S&P 500 (Grafik: Nomura).

Diese kurzlaufenden Optionen bringen drei Vorteile gegenüber dem Handel mit langlaufenden Optionen oder der Spekulation mit Futures-Kontrakten. Erstens ist aufgrund der hohen Liquidität die Geld-/Brief-Differenz sehr gering. Dies erhöht die Gewinnchancen. Zweitens fallen weder für Anleger noch Market Maker (Grosse Marktteilnehmer, die mit grossen Handelsvolumen Liquidität zur Verfügung stellen) Kommissionen oder andere üppige Gebühren über Nacht an. Das hält die Prämien tief. Last but not least gibt es bei diesen Optionen keinen Stop-Loss, der im Tagesverlauf bei hohen Schwankungen die Gewinnchance bei einer unerwarteten Gegenbewegung zunichte macht. Im Falle eines Kaufes oder Verkaufs einer solchen Option ist es am Verfall entsprechend zu 100 Prozent top oder flop.

Kann ein solcher Trade überhaupt funktionieren?

Ein Beispiel: Am Freitag, den 20. Januar stieg der SP 500 Index zwischen 19 Uhr und 21 Uhr von 3930 auf 3970 Punkte. Hat ein Anleger um 19 Uhr eine Null-Tage-Option zu 0,80 Dollar mit einem Ausübungspreis von 3950 Punken gekauft, so konnte er die Option um 21 Uhr mit 20 Dollar verkaufen - sprich, er holte mit 1000 Dollar 25'000 Dollar heraus.

Klingt das unmöglich? Erfahrene Daytrader meinen, dass dieses Beispiel nicht an den Haaren herbeigezogen sei, denn das führende US-Börsenbarometer ist jüngst einem spezifischen Muster gefolgt. Im Januar hat der S&P 500 an 4 aufeinanderfolgenden Freitagen kräftige Kursgewinne hingelegt. Insofern winkt Anlegern mit Nerven aus Stahl bei 0dte-Kontrakten der Jackpot.

Die Kehrseite der Medaille ist auch klar: Wer wie im beschriebenen Beispiel am besagten Freitag 1000 Dollar auf sinkende Kurse gesetzt hat, konnte das Wochenende mit einem Totalverlust beginnen.

Ausschläge bei Meme-Aktien noch ausgeprägter

Bei den einzelnen Aktien sind die Kursausschläge zum Teil noch ausgeprägter als bei den Indices - vor allem bei den Meme-Stocks oder zum Beispiel bei Tesla. Dabei spielen ausser den Anlegern die Investmentbanken eine zentrale Rolle. Deren Aufgabe besteht darin, die Märkte mit Liquidität zu versorgen. Ein Market Maker sichert dabei seine Optionspositionen ab, um die Risiken zu minimieren. Er bleibt im Fachjargon Delta-neutral. Delta ist einfach definiert der theoretische Wert eines Optionsprämienpreises bei einer Bewegung von 1 Dollar nach unten oder oben.

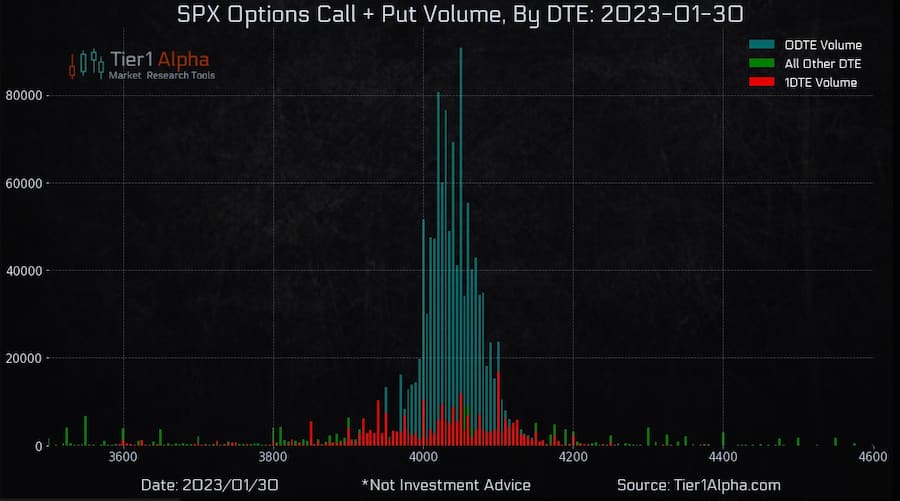

Handelsvolumen von Optionen auf dem S&P 500 (Grafik: Tier1Alpha).

Gamma ist die Ableitung zweiter Ordnung von Delta. Es misst die Änderungsrate eines Optionsdeltas für jede Punktbewegung im Basiswert - egal ob beim S&P 500 oder einzelnen, individuellen Aktien. Wenn zum Beispiel Anleger auf steigende Kurse in einem Titel spekulieren und an einem Tag permanent 0dte-Call-Optionen kaufen, dann sehen sich die Market Maker gezwungen, die Titel zu kaufen.

Das Gamma ist immer mehr entscheidend für das Auf und Ab

Das hat dann einen in sich wiederkehrenden Effekt, dass ein jedes Prozent Kurssteigerung zu weiteren Käufen der Market Maker führt und vielfach Leerverkäufer ihre Positionen eindecken. Entsprechend rasant ist der Kursanstieg nach oben, auch wenn fundamental nichts passiert ist. Dies war in den letzten Tagen bei Tesla zu beobachten, wo das Optionsvolumen im Titel zuweilen fast 10 Prozent des gesamten Optionsumsatzes ausmachte.

Beim S&P 500 hat Goldman Sachs 2021 berechnet, dass Market Maker für jede ein-prozentige Aufwärts- oder Abwärtsbewegung des S&P 500 Aktien im Wert von rund einer Milliarde US-Dollar kaufen oder verkaufen müssen. Nur so können die Market Maker das Risiko neutral halten. Mit der Explosion der Volumen dürfte dieser Wert heute höher liegen. Die 0dte-Optionen machen mehr als 40 Prozent des täglich gehandelten Optionsvolumens aus und beeinflussen das tägliche Auf und Ab beim S&P 500 zum Teil stärker als makro-ökonomische Faktoren.

Entsprechend orientieren sich immer mehr Spekulanten und Anleger an der Kenngrösse Gamma, welche oftmals darüber entscheidet, wie hoch der S&P500 im Tagesverlauf steigt oder fällt. Die Finanzdaten-Dienstleister Gammalab.io, Spotgamma oder Tier1Alpha liefern mit Newslettern die nötigen Informationen. Als der S&P 500 am letzten Freitag bis auf 4100 Punkte anstieg, war den interessierten Gamma- und Delta-Beobachtern schon zum Vorherein klar, dass ein Überspringen dieser Marke aufgrund der Absicherungspositionen an den Optionsmärkten eher unwahrscheinlich bis unmöglich ist.

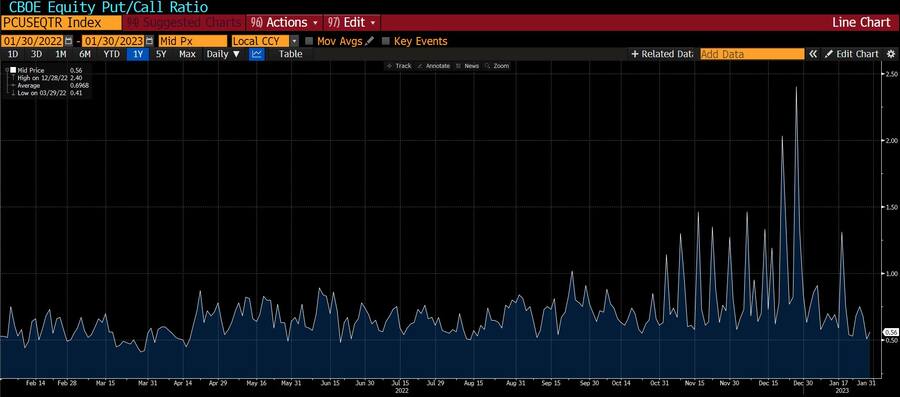

Put-/Call-Ratio im S&P 500 Index an der Derivatebörse CBOE.

Da 0dte-Optionen 40 bis 50 Prozent des Volumens ausmachen, hat das Ablesen des VIX und der Put-/Call-Ratio an Bedeutung verloren. Der VIX orientiert sich an der mittelfristigen Volatilität und wird durch die kurzfristige Orientierung verzerrt. Ebenso verliert die Kenngrösse Put-zu-Call-Verhältnis an Aussagekraft, weil längerfristig keine Aussage mehr zu treffen ist, ob die Anleger nun auf eher steigende oder sinkende Kurse setzen.

2 Kommentare

@ Grüezi Herr Marti,

Wo kann man diese 0dte-Optionen kaufen? Auch an der schweizer Börse zb. Vontobel oder muss man Zugang haben zur CBOE um diese handeln zu können? Ich würde gern solche handeln in meinem Portfoglio.

FG Meier

Gegemassnahme, eine Handelsabgabe von 5%, wenn ein Wert unter einer Frist von 10-30 Tagen gehalten wird. Dieses Turbocasino würde damit beendet.